Caros amigos, hoje nos aventuraremos na exploração dos títulos do Tesouro Direto e suas características. Esses títulos são considerados extremamente seguros, pois são garantidos pelo Tesouro Nacional. Mas, afinal, o que é esse Tesouro Nacional? Trata-se da entidade estatal responsável pelas emissões desses títulos, pela administração dos recursos arrecadados pela Receita Federal e outros órgãos, para a execução do orçamento público. Para os curiosos, o portal Tesouro Transparente oferece um leque de informações sobre as finanças públicas do Brasil, incluindo relatórios detalhados sobre a dívida pública federal, seus históricos e estatísticas, todos disponíveis no site tesourotransparente.gov.br.

Os títulos do Tesouro Direto são variados em termos de rentabilidade e prazos, adaptando-se a diferentes perfis de investidor. Entre as opções disponíveis, destacam-se os títulos prefixados, aqueles atrelados à Selic (a taxa básica de juros do Brasil) e os vinculados ao IPCA, que é um dos principais índices de inflação do país. Hoje, focaremos nos títulos atrelados ao IPCA, especialmente porque estamos em uma janela temporal em que são oferecidos retornos na forma de IPCA+ 6%. Essa taxa merece uma atenção cuidadosa, pois pode representar uma oportunidade interessante para investidores.

A rentabilidade do Tesouro IPCA+ é calculada adicionando um prêmio à variação da inflação, protegendo o investimento contra a desvalorização e a perda de poder de compra ao longo do tempo, enquanto proporciona um retorno real sobre o capital investido. No entanto, é importante citar que esses títulos são negociados diariamente no mercado e seus preços e taxas sofrem variações. Se o resgate do título for realizado na data de vencimento, o investidor receberá a rentabilidade previamente acordada no momento da compra. No entanto, é importante estar ciente de que a volatilidade dos preços pode representar um risco significativo. Essas flutuações impactam o valor do título antes do seu vencimento e devem ser cuidadosamente consideradas pelos investidores.

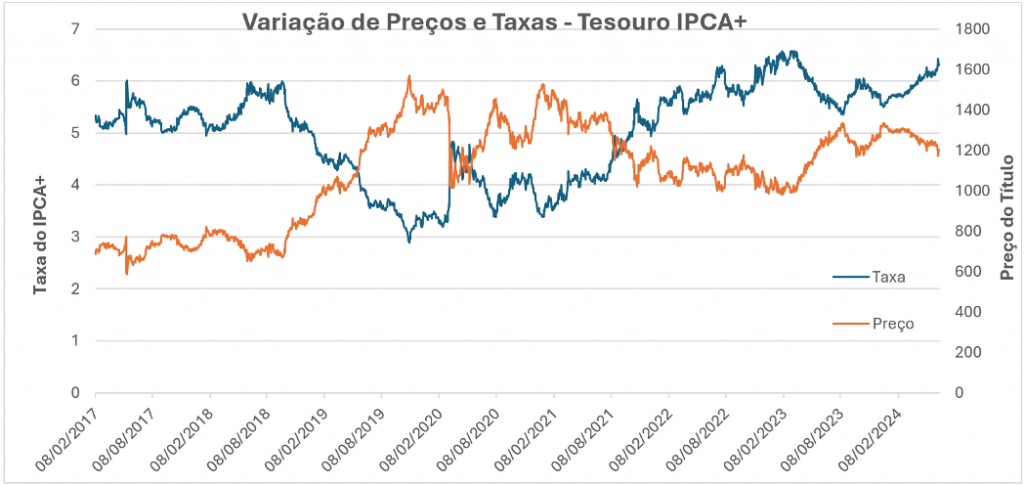

Observe abaixo um gráfico que ilustra o comportamento dos preços e das taxas do Tesouro IPCA+ 2045 ao longo do tempo. Este e outros dados podem ser acessados e baixados diretamente do site do Tesouro Direto.

Nesse cenário, gostaria de direcionar nossa atenção para três momentos:

1. A volatilidade dos preços: desde o fim de 2018 até o fim de 2019, observe que o preço saltou de 800 reais para quase 1.600 reais e, agora, estabiliza-se na casa dos 1.200 reais.

2. A relação entre a variação dos preços e das taxas: notem que há uma relação inversa entre as taxas negociadas e o preço dos títulos. Quando as taxas caem, os preços ascendem, e quando as taxas sobem, eles declinam. Esse período foi marcado por uma volatilidade acentuada das taxas, que oscilaram entre valores abaixo de 3% e acima de 6%, o que causou a volatilidade dos preços que observamos.

3. Taxa real acima de 6%: vale destacar que foram raros os momentos em que a taxa real ultrapassou os 6%. Um olhar pragmático sobre o gráfico nos mostra que este patamar não se sustenta por longo tempo; assim que as taxas recaem para cerca de 5% ou 5,5%, o preço do título tem uma elevação notável.

Esse comportamento não é exclusivo do Tesouro IPCA+, e sim de todos os títulos atrelados à inflação. Esse é o conceito de Marcação a Mercado Para a Renda Fixa. Encorajo todos vocês a mergulhar nos dados disponíveis e refletir sobre como essas informações podem nos ajudar nas decisões de investimento. Essa compreensão é essencial para qualquer investidor, pois assim suas decisões podem estar mais alinhadas com as expectativas.

Falem para a gente: Tesouro IPCA+ 6% vale a pena? Quais suas expectativas? Será que chega a 7% ou tem mais chance de voltar para 5%? Essas são respostas importantes para uma decisão de investimentos!

Um forte abraço e até a próxima!